資産運用の必要性 ~私たちを取り巻く環境って?~

私たちを取り巻く環境を知ると、お金を育てる必要性が見えてきます。

ポイントは『少子高齢化』と『お金の価値』

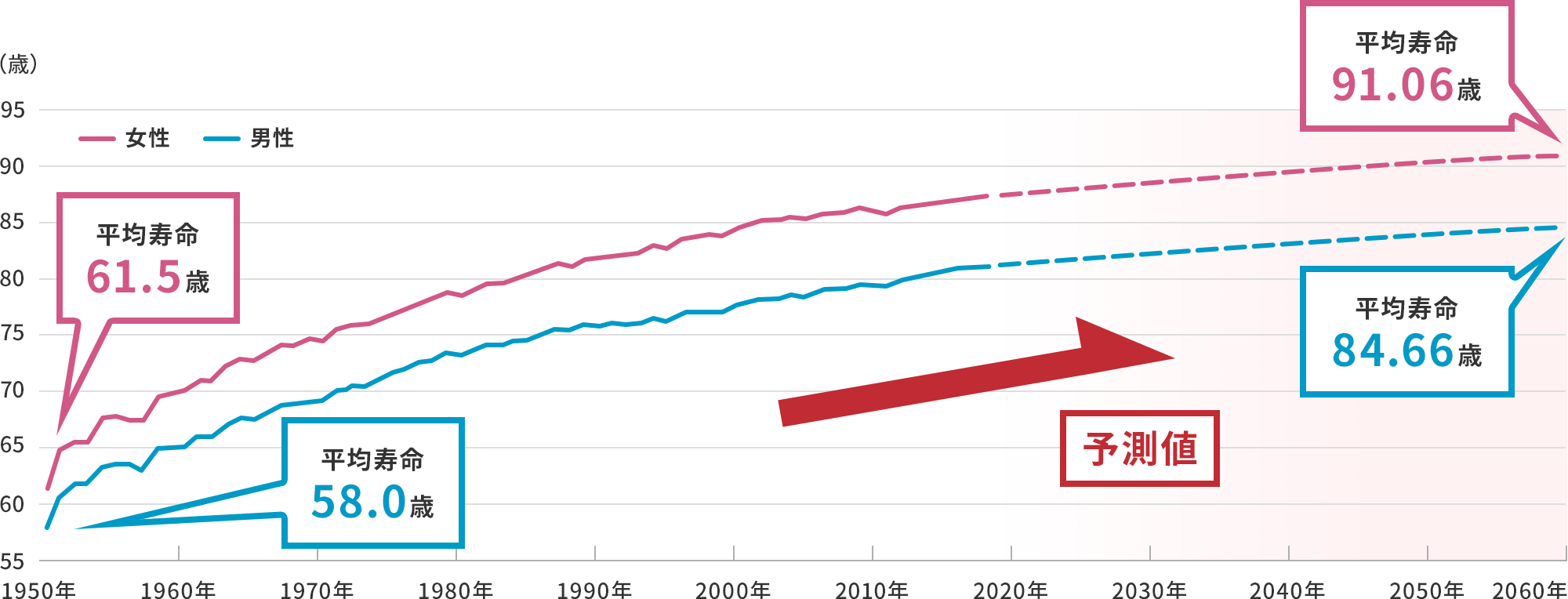

人生100年時代?

日本人の平均寿命は年々延びており、今後もさらに延びることが予想されています。

つまり、退職後のセカンドライフの時間も長くなるので、それに向けた準備が大切です。

- 出所:

- 2017年までは、厚生労働省「平成29年 主な年齢の平均余命の年次推移」、

2020年以降は、国立社会保障・人口問題研究所「男女別平均寿命の推移(死亡中位)(平成29年)」

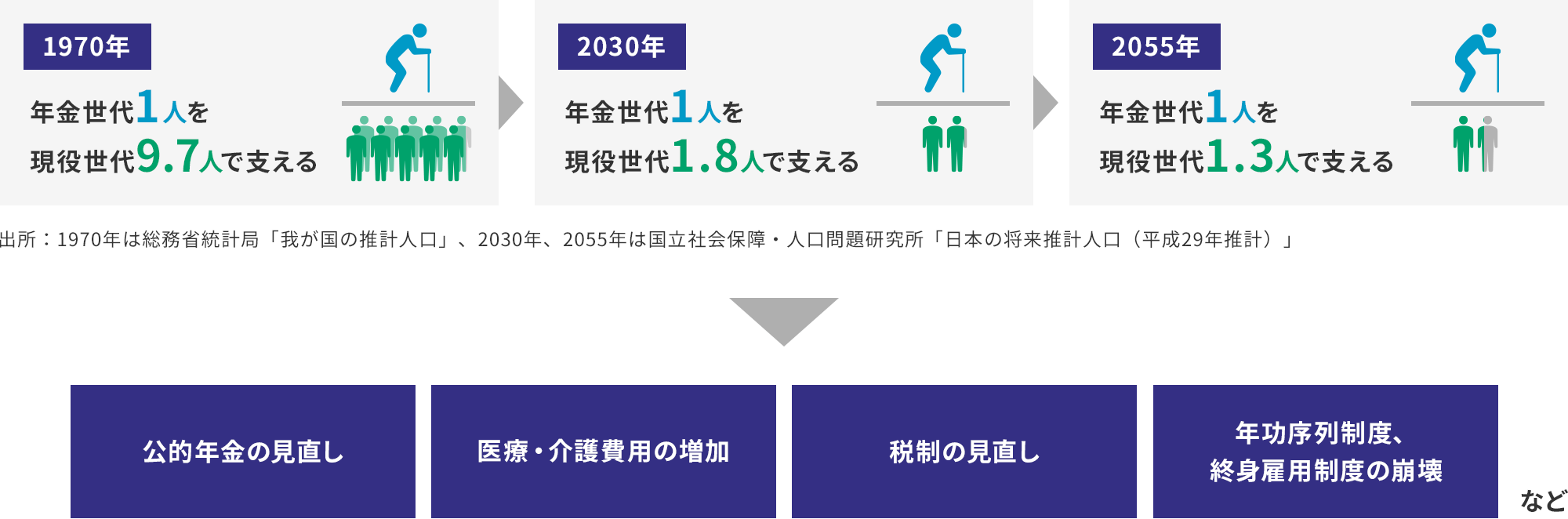

少子高齢化が進むと・・・?

高齢化に加え、少子化も同時進行している日本において、このままの状況が続くと、現役世代の負担だけでは支えきれなくなるため、さまざまな変化の可能性も・・・?

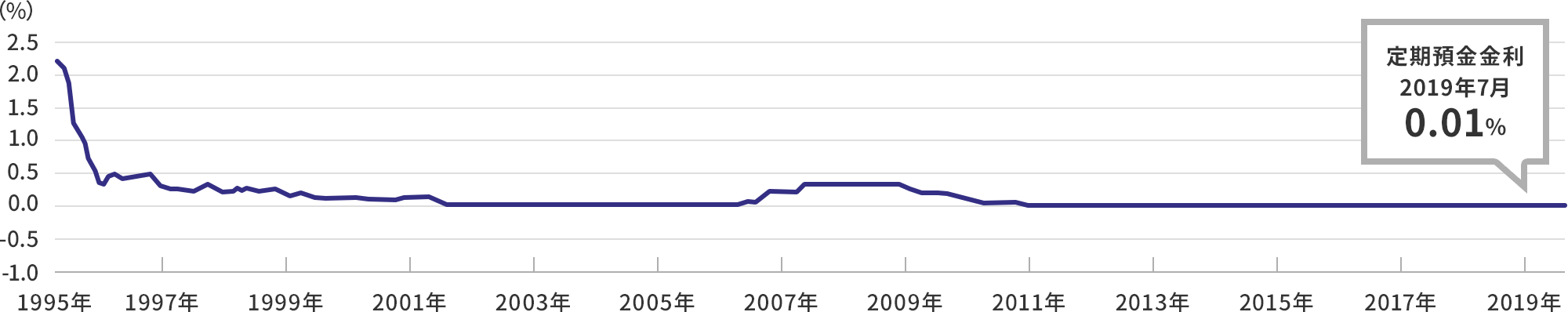

お金の価値 ~長引く低金利~

長引く低金利でお金を預けるだけでは増えない状況が続いています。

- 定期預金金利は預入金額300万円未満、1年満期の金利。直近値は2019年7月。上記のグラフは、過去の実績であり、将来の金利の推移を保証するものではありません。

出所:日本銀行

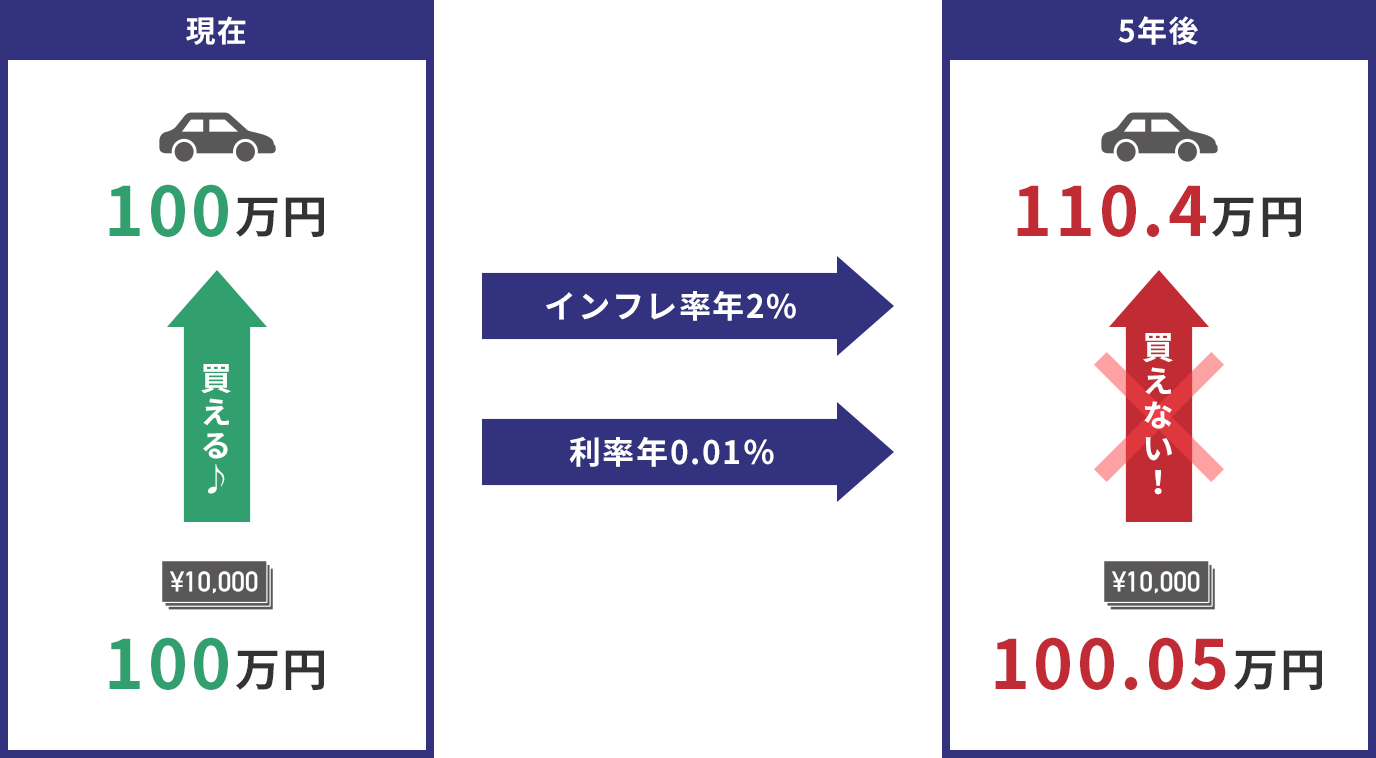

お金の価値 ~インフレになると?~

インフレとはモノの価格(物価)が上昇することです。インフレになるとお金の価値が低下します。

インフレによる「お金の価値」の減少イメージ

物価上昇率が一定と仮定した場合の、当初1,000万円の実質的価値の推移

- 上記グラフは、すべて推定インフレ率1%、2%、3%、5%を基に算出しています。

あくまでも参考指標として提供することのみを目的としており、将来を予想・保証もしくは示唆するものではありません。

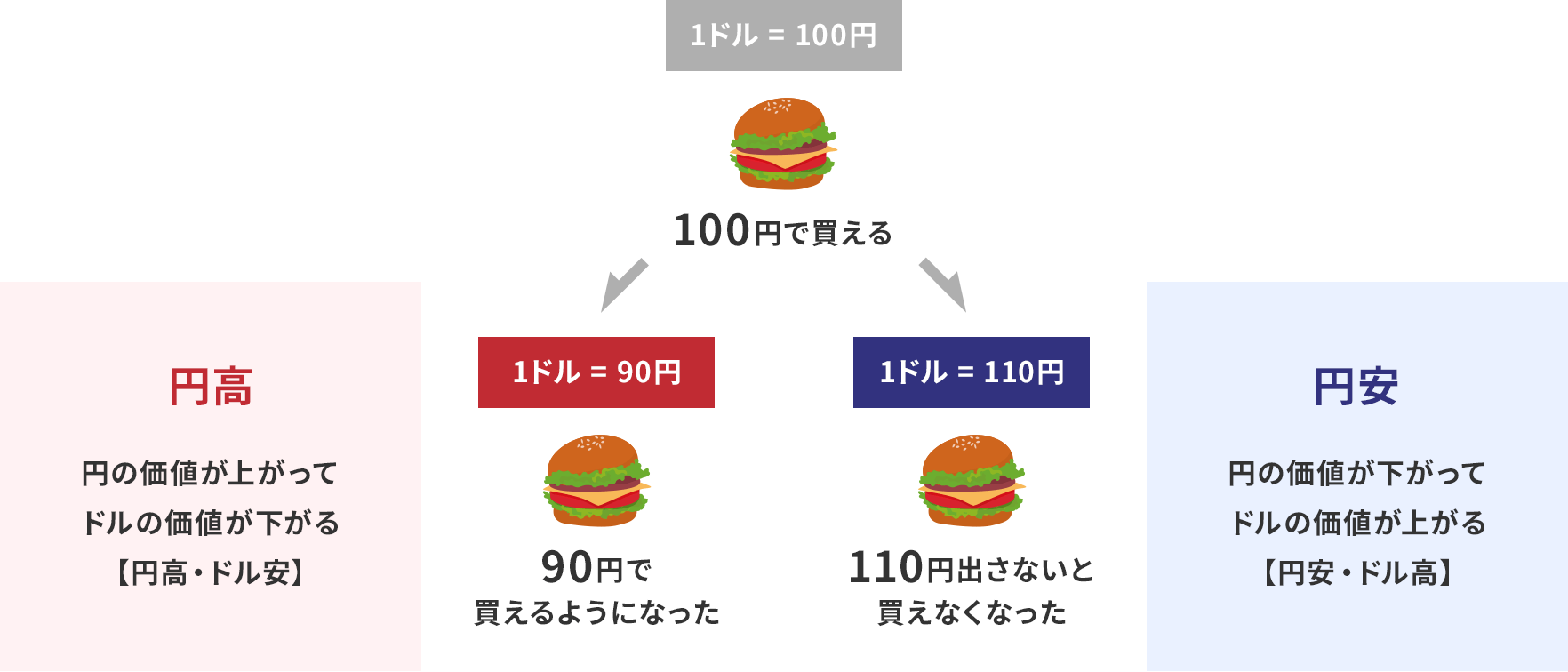

お金の価値 ~為替の変動~

生活に欠かせない多くのモノを輸入に頼っている日本では為替の変動(円高や円安)により、輸入品の価格に影響を与えます。

1ドル100円のハンバーガーを買う場合

お金に働いてもらおう

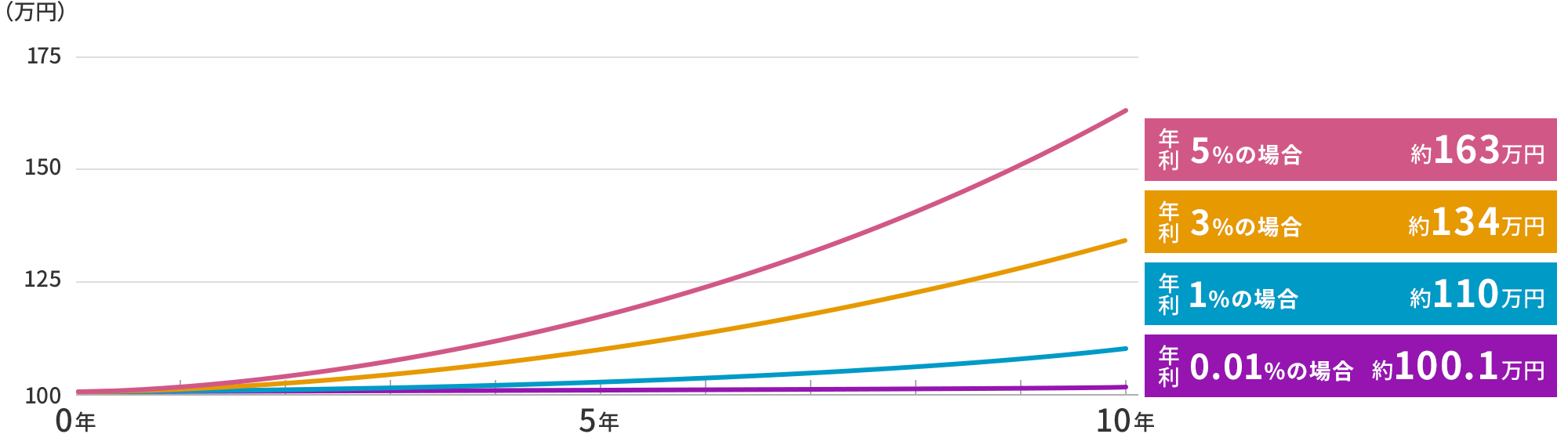

お金に働いてもらうポイントは『金利』と『複利』

高い『金利』と『複利』で、お金を育てると、将来は大きな差に!

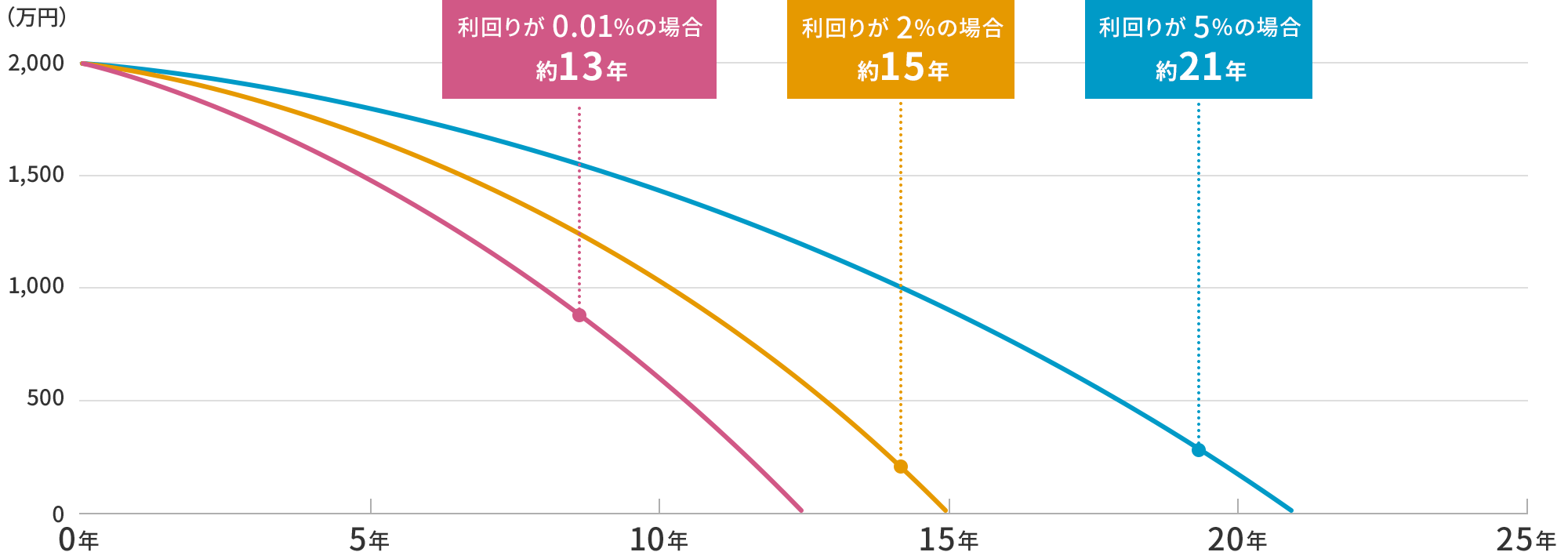

2,000万円の手持ち資金を、運用しながら毎月13万円※1ずつ取り崩した場合のお金の寿命

【課税前、複利】※2

- 生命保険文化センター「平成28年度生活保障に関する調査」中の老後を夫婦2人で暮らしていく上で必要と考える「老後の最低日常生活費」月22.0万円に「ゆとりのための上乗せ額」月12.8万円を加えたものより、厚生労働省報道発表資料「平成28年度の年金額」中の「サラリーマン世帯夫婦2人の公的年金受取額」月22.2万円を差し引いて算出した毎月の不足金額。小数点以下は切り上げ。

- 2,000万円を一定の利回りで運用しながら一定金額を取り崩していくシミュレーションであり、特定の商品の運用成果を保証、示唆するものではありません。計算にあたっては一ヶ月複利計算、月末引出しにて計算しています。複利、課税前。

- 運用に係る税金、費用等は一切考慮しておりません。

100万円を1年複利で10年間運用すると

- 税金・手数料などは考慮せず、1年複利で運用を行ったものとして試算しています。

資産運用の3つのポイント ~リスクとの上手なつき合い方~

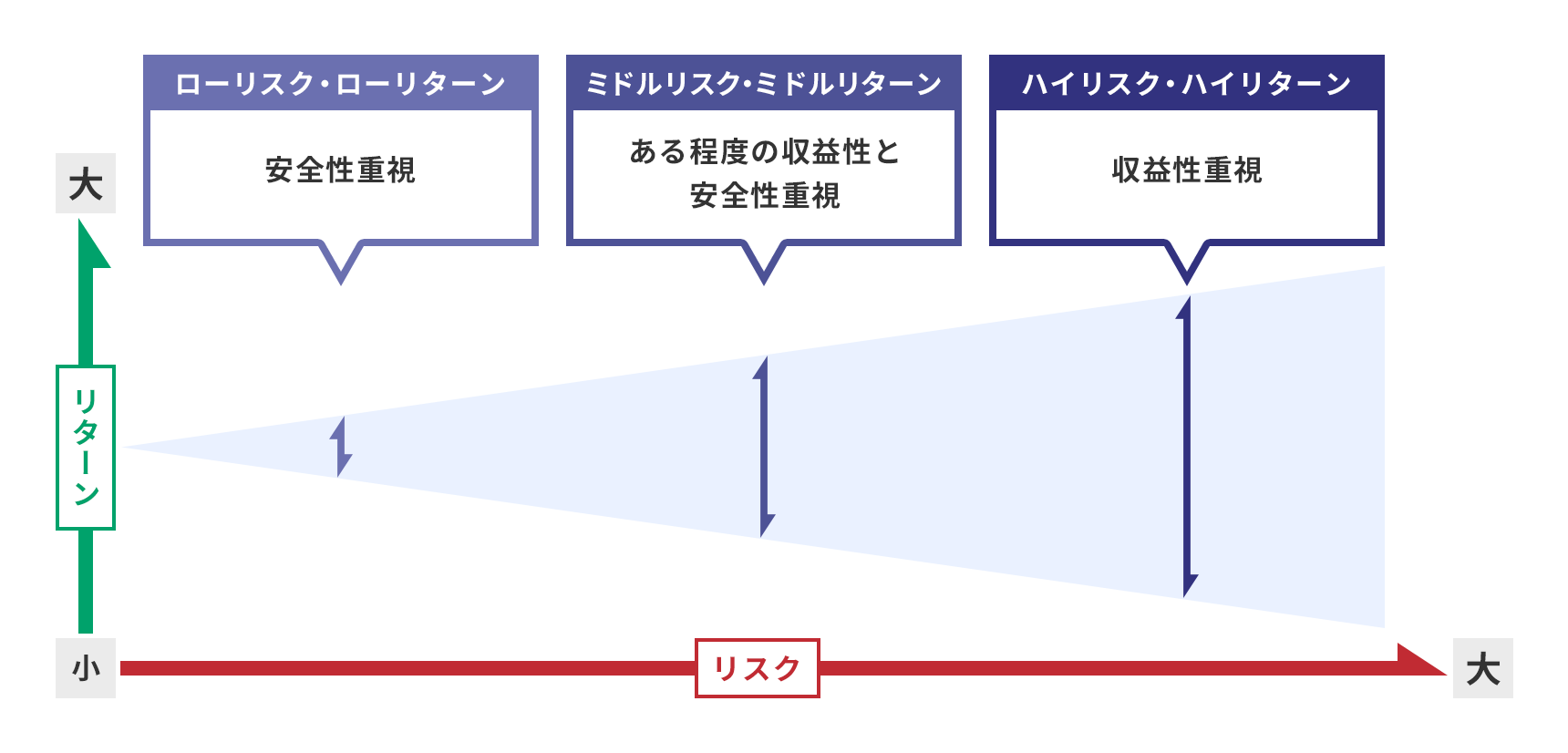

Point1 リスクとリターンの関係を知る

資産運用をはじめる前にまず、リスク・リターンの関係を知ることが大切です。

資産運用におけるリスクとは、「危険」ではなく「価格のブレ」を意味します。

さまざまな要因から、価格は上下に変動しますが、「長期投資」「分散投資」「時間分散」を活用することでリスクを抑えることが期待できます。

- 上記の図はイメージであり投資対象のリスク・リターンを保証するものではありません。

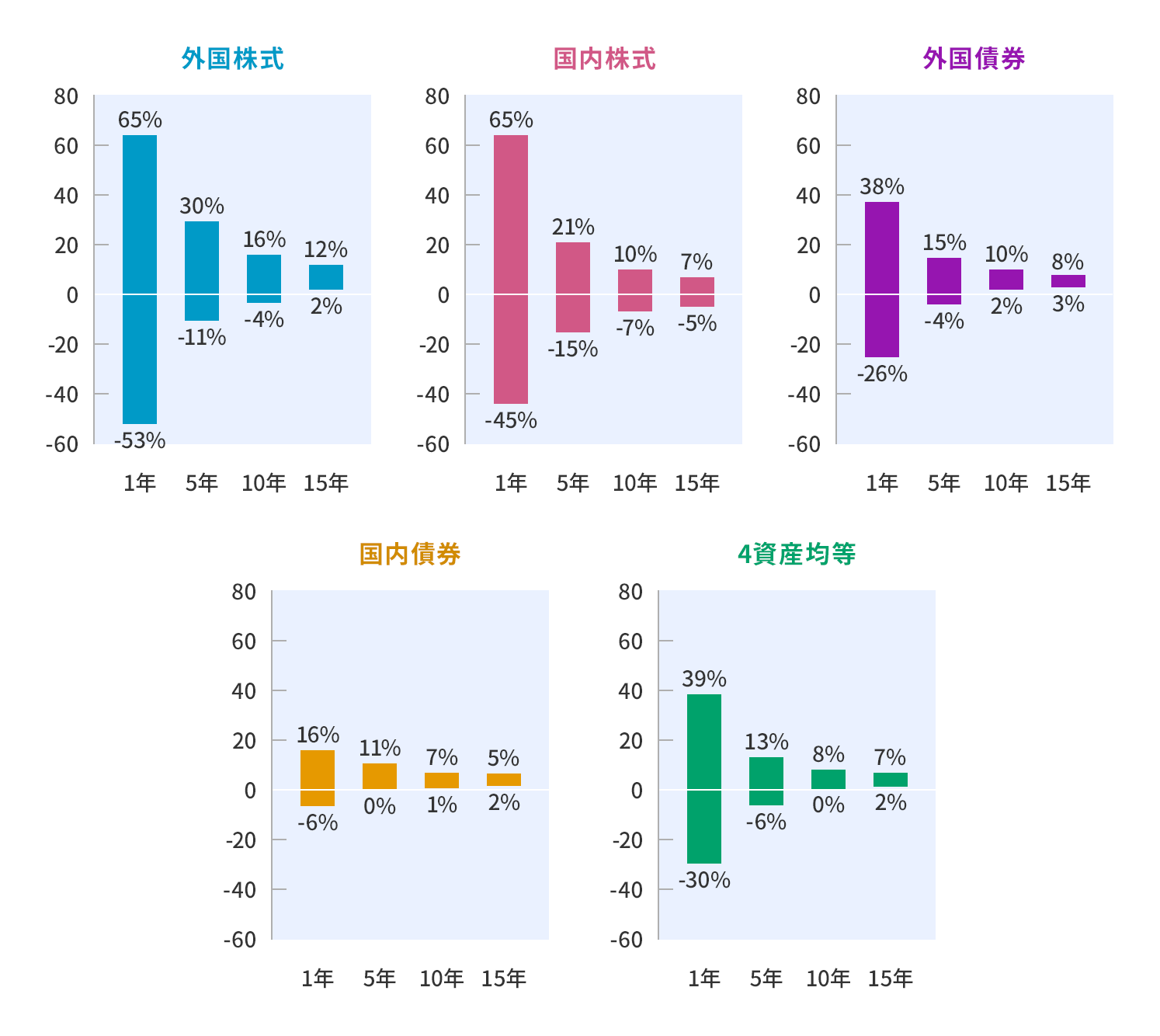

Point2 「長期投資」「分散投資」の効果

短期的には値動きの大きい金融商品でも、値動きの異なる金融資産にバランス良く「分散」して、「長期的に」保有すれば、リスクを抑えた安定的な収益確保が期待できます。

保有期間別リターン(年率)の最大と最小

- 本資料は過去のデータを基に作成したものであり、将来の運用成果を示唆あるいは保証するものではありません。

- Bloombergのデータを基に三菱UFJ国際投信作成

期間:1989年1月末~2019年6月末

【外国株式】MSCIコクサイ・インデックス(配当込み、円換算ベース)【国内株式】TOPIX(配当込み)【外国債券】FTSE世界国債インデックス(除く日本、円ベース)【国内債券】NOMURA-BPI総合【4資産均等】上記指数に均等配分し月次リバランス

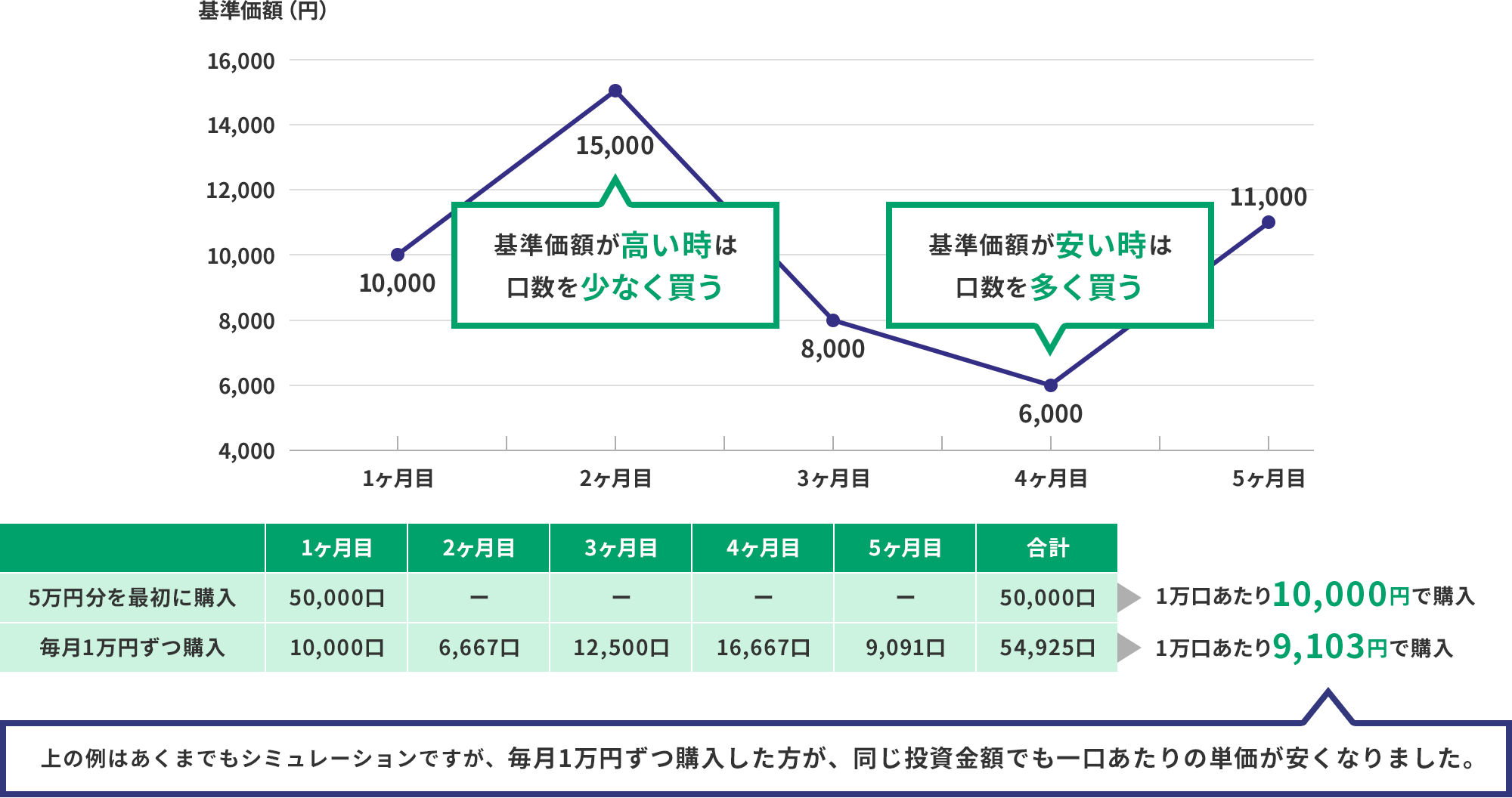

Point3 「時間分散」の効果

価格が変動する商品に投資する場合、その投資がベストのタイミングかどうかを見極めるのは難しいものです。

一度にすべての資金を投資するのではなく、購入時期を何回かに分散すれば、平均購入単価を抑える効果が期待できます。

(例)5万円分一括で購入する場合と、1回1万円を5回に分けて購入する場合の比較

- 表中の数字はあくまでもイメージを示したものであり、将来の成果を約束したり、相場下落時の損失を防ぐものではありません。また、費用(税金・手数料など)を考慮していないため実際の運用とは異なります。

【column】ドル・コスト平均法とは

毎月決まった日に、決まった金額で継続して購入すると、価格が高い時には少なく、価格が低い時には多く購入することができ、購入単価を平準化させる効果があります。

お金の色分け ~目的に合った商品えらび~

資産運用のポイントをおさえたら、次は何のためのお金か?お金を目的に合せて色分けしましょう

![]()

日常生活で『つかう』お金

日々の生活費等、何かあった場合にすぐ使えるようにしておくお金です。

3ヶ月分の生活費を目安に安全性や流動性の高さを重視しましょう。

![]()

将来に『そなえる』お金

病気やケガ等、将来起こりうるさまざまなリスクにそなえるお金です。

預金だけではカバーすることが難しい万一のリスクにそなえましょう。

![]()

当面使う予定のない『ふやす』お金

老後資金や教育資金等将来のために育てるお金です。リスクを軽減したものや収益性の高いものなど、目的に合わせた商品選びをすることがポイントです。

![]()

ご家族の方に『のこす』お金

大切なご家族のために遺しておきたいお金です。ご自身の財産や想いを遺したい人に遺すためには早めのご検討が大切です。

Contactお問い合わせ

店舗で相談する

お近くの店舗はこちら